近日美股盘前,拼多多发布三季度财报,表现可谓惊艳:营收同比暴涨93.9%至688.4亿元,净利润高达155.4亿元,净利率录得22.6%。在阿里、京东两个竞争对手增长都接近停滞的情况下,拼多多展现了强大的韧性和后劲,也得到投资者的一致认可。

财报公布后,拼多多股价高开高走,收涨逾18%,收盘市值定格在1847亿美元,距离身前的阿里巴巴仅差107亿美元,江山易主看起来指日可待。

诚然,市值不代表一切,阿里的业务触角也不局限于电商,不少投行都看好阿里各家子公司分拆上市后,其整体估值将更上一个台阶。但如果单独把淘天集团拆出来和拼多多比较,前者的优势确实一直被削弱——无论估值、市场份额、用户规模还是GMV。

坐了二十几年的电商王座变得摇摇欲坠,究竟是因为拼多多太强,还是淘宝天猫自己做错了什么?

超越阿里不易,追上淘天不难

阿里巴巴的市值有没有被低估,在资本圈一直是热门话题,大部分机构倾向于给出肯定答案。皆因市场十分看好菜鸟、阿里云、阿里国际数字商业等业务集团的IPO前景,比如高盛就在最新研报给菜鸟开出了285亿美元的估值,被叫停分拆的阿里云估值更是高达1122亿美元。

考虑到阿里云、菜鸟等业务长期没有得到合理估值,要说现在这1900多亿美元代表阿里的全部实力,或者拼多多即将超越阿里巴巴集团,显得有失偏颇。将淘天集团拆出来单独和拼多多对比,是最合理的对比方式。

淘宝、天猫和拼多多一样,都是平台型电商企业,主要收入来自广告、服务费用,商品销售收入占比一直不高,和京东截然相反。平台型企业并不直接生产商品、创造价值,平台的价值在于撮合交易的能力,十分依赖交易规模和流量,市场倾向于用PS(市销率)估值法来测算其估值。

PS估值法关注的指标很多,最基本的是GMV。GMV可以说是企业估值的黄金指标,只不过最近几年电商平台都不再公开GMV,所以分析师更关注平台的营收、市场份额、用户规模、复购率等数据,试图还原平台真实的交易规模。

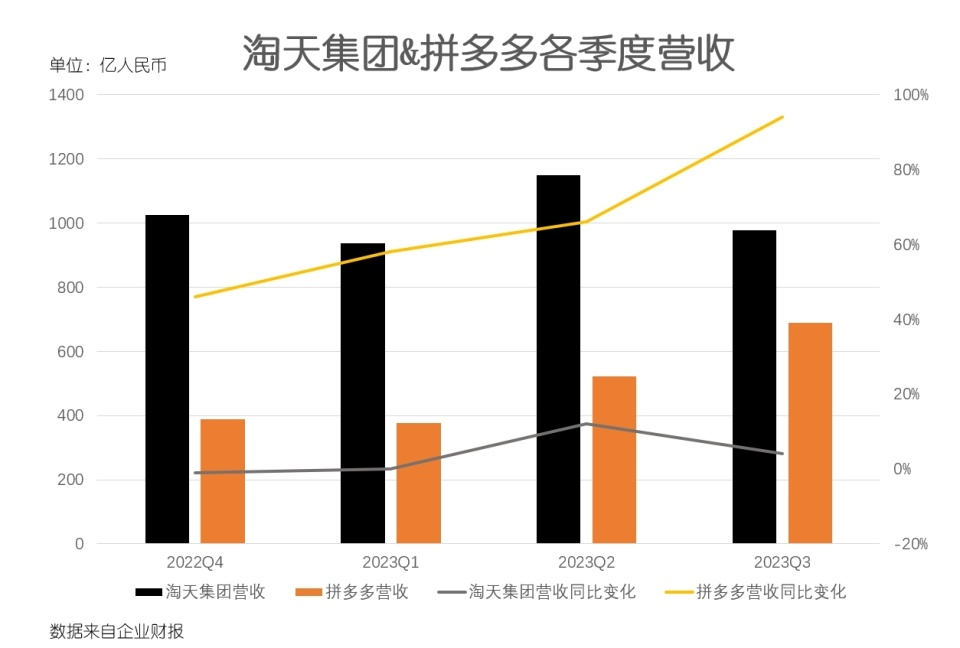

先看营收的情况,淘天集团规模占优,拼多多增速大幅领先。

三季度,淘天集团的总营收为976.54亿元,同比增长4%。其中最关键的客户管理收入为686.61亿元,同比增长3%,增速已经相当缓慢。拼多多三季度营收则录得688.4亿元,同比增速93.9%,两项数据都远超市场预期。

按照传统算法,平台型电商企业的GMV和营收的比例在8:1-10:1之间,市值和GMV的比例在0.8以内都是正常范围。以此测算,淘天集团现阶段的估值大概要比拼多多高200-300亿左右,和拼多多、阿里当前市值差距差异不大。

不过拼多多的后劲更被市场看好,只因其增速不仅将淘天集团远远抛离,和自己比也一直在进步,仿佛看不到天花板一般:此前三个季度,拼多多营收同比分别增长46%、58%和66%,在对比基数越来越高的情况下增速仍能一路狂飙实属惊人。有鉴于此,市场也可能会调高拼多多的估值预期,并反映在现阶段的股价上。

再看市场份额、用户规模,双方也是各有千秋。

2020年底,拼多多的活跃买家数量达到7.88亿,超过阿里成为国内头号电商平台。不过阿里马上加大了对下沉市场的投入、扶持淘特,2021年二季度用户规模激增1亿突破9亿大关,抢回主导权。自此之后,双方战况胶着,财报也只是选择性披露部分数据,这场用户争夺战直到现在还是难分胜负。

今年上半年,淘宝的DAU、MAU分别为4.02亿和8.87亿,三季度并未公布最新数据。不过根据高盛的研报,今年9月淘宝DAU同比增速约为6%。拼多多的财报则重点强调“百亿补贴”用户规模超过6.2亿,试图突出自己的核心用户规模优势。

综上,淘天集团凭借先发优势仍占据主动,但拼多多后劲十足、前途无量,未来一段时间双方估值持平在1800-1900亿美元的可能性更高。

当然,双方对这个成绩抱有完全不同的态度。拼多多上线时间毕竟比淘宝、天猫都要晚得多,能够取得今天这样的成绩,说明自身足够强大——也侧面反映了淘天集团的退步。

逆水行舟不进则退,淘天集团是时候好好总结一下自己的问题了。

抓不住下沉市场,不是淘宝天猫唯一问题

很多人会说,拼多多的强大在于抓住下沉市场的红利,牢牢占据三线及以下城市电商市场头把交椅。

这话当然没错,但并未触及问题的根源。因为淘宝天猫并没有忽略下沉市场,一直想尽各种办法往五环外扎根;原有的一、二线城市用户消费能力也没有那么糟糕,仍是中国电商市场的中坚力量——淘天集团真正要反思的是,为什么投入巨大却抓不住下沉市场增量,甚至连原有的用户群都在流失。

首先要明确一点,消费降级是大势所趋,普通消费者都能看得一清二楚,淘天集团不可能看不到。无论下沉市场还是一、二线城市,消费者都变得愈发精打细算,所有电商平台都在追求极致的价格力。这个思路当然是正确的,但操作方式不当则可能适得其反。

淘天集团犯的第一个错误,就是过度依赖直播电商来维持其价格优势,在超级头部主播、品牌商和消费者的几次争端中采取中立甚至放任态度。有意或无意间,淘天集团可能忽视了整个行业已经跑偏,主播、品牌商的角力实际上已扰乱市场价格体系、全网最低价已沦为“甜蜜毒药”的事实。

不可否认,直播电商的确给消费者带来过实打实的便利、优惠,也拥有一批忠实用户。但这一切都不是单靠主播实现的,商家在疫情阶段的去库存需求、获客需求,赛道也还没有那么拥挤,所以有限的品牌、商品流向少数头部主播,共同造就了那几年的辉煌。

但进入2023年之后,很多事情的变了:流量贵了,品牌商的生意更加难做了,主播越来越多了用户增长却放缓了。从让李佳琦人设崩塌的“花西子眉笔事件”,到双11前夕京东、海氏烤箱和李佳琦直播间的“二选一罗生门”,都说明低价商品、流量、主播的供需体系已走向崩溃。

表面上看,李佳琦“塌房”是因为自己飘了,实际上是幕后各方利益冲突越来越大,想维持直播间的价格优势必然会牺牲其中某一方的利益。在这种情况下,平台其实应该果断拨乱反正,削弱超级头部主播的话语权,保障大多数商家的权益。

但淘宝明显没有选择这条路。李佳琦等超头主播依然是本届双11的主角,获得最多的流量支持,平台还在不断挖角其他平台的头部主播入淘。过于迷信主播、一味维系直播间的低价滤镜,已成为淘宝天猫施加在自己身上的枷锁。

另一个错误和价格力没有太大关系,但和资源分配、用户体验紧密相关:执着于让淘宝、天猫变得更好逛,频繁改版、增加短视频/小剧场/种草板块,模糊了购物APP的属性。

淘天集团这么做的原因可以理解,无非是想应对抖音、快手、小红书的挑战,希望增加用户在APP上停留的时间、撬动前者的核心用户、创造更多交易机会。但问题在于,增加这些功能并不会扭转用户对淘宝、天猫的购物APP印象,淘天的内容也很难比得上抖、快、红。

反过来,功能越来越复杂、定位越来越模糊的淘宝、天猫还会出现一些副作用。比如流量分配更难了,逛逛页面的短视频等场域并不能生产流量而是削弱了搜索、货架场域的流量,这和自带流量的抖音、快手、小红书有质的区别。

冰冻三尺,非一日之寒。淘天集团这些年一系列决策失误,才造成了今天的局面。好在,现在还不至于积重难返。找到问题,下一步就要加快速度,寻找解决方法。

回归用户、回归电商本质,马云出面指明方向

11月29日,马云在阿里内网罕见发言,一边祝贺拼多多过去这几年的决策、执行和努力,一边不忘勉励阿里员工“所有伟大的公司都诞生在冬天”,并且强调能为明天、后天改革的人,愿意付出任何代价和牺牲的组织才令人尊重,他也坚信“阿里会变,阿里会改”。

具体怎么改?马云在数月前的小型圆桌会议上提出过机会在淘宝、回归互联网、回归用户等要点,和阿里新任CEO吴泳铭近期的发言完全一致。

吴泳铭表示,围绕用户为先这个策略,淘宝接下来有三个主要战略:坚持做“万能的淘宝”,坚持消费分级和价格力,坚持基于互联网消费平台的用户价值定位。说白了,就是要继续丰富平台的功能、创造更多需求,一、二线城市和下沉市场的用户两手抓,为不同的用户群提供对应的商品和服务。

放低姿态、尽其所能讨好用户,其实是拼多多给淘天集团、京东的启示。只不过拼多多要做的事情很简单,就是提供极致的性价比。但淘宝天猫做不到,一是用户的消费心智很难改变,二是商家、用户生态受限,白牌商家、小店数量都很难斗得过拼多多。

消费分层,可以说是一个最好的折中方法。淘宝天猫的下沉市场用户不一定比拼多多少,拼多多在一、二线城市也有大量追随者,但前者经营多年、经历过多个风口更迭,用户群的构成一定比后者更复杂。用户的需求是高性价比的商品和服务,但高性价比不一定是最低价的白牌商品,还有符合预期的大牌商品。

此外,马云还提到了另一个新思路:AI电商。

AI是阿里发展的大方向,由阿里云打头阵,其他业务集团也会依次跟上。有与会者统计过,淘天集团CEO戴珊在双11发布会仅仅20分钟的发言中,就提到了20多次AI,并一再强调淘宝天猫要抓住下一个AI革命。如今连马云也出面背书,淘宝天猫在AI上面的投入肯定会越来越多。

今年双11期间,淘宝天猫就增加了不少AI元素,包括商家运营端和消费者体验端。商家这一侧,平台提供了10多个辅助工具,包括辅助商家营销的阿里妈妈AI视频助手和AI图文助手,还有智能售后系统、数据分析系统等。面向消费者,淘宝AI智能助手“淘宝问问”在9月亮相,访问量稳步增长。

不过两相比较之下,用户端对AI工具的感知并不算太强烈,需求也不是那么迫切。如果淘天集团内部有足够的资源,应该放在商家这一侧,通过AI工具降低商家经营成本、提高商品迭代速度和降价空间——最终还是回归高效经营和高性价比商品这个主题上,一切都是为了满足用户需求、实现用户价值。

最近几年,拼多多确实给阿里带来了很大压力,但不一定是坏事。良性竞争永远是一个行业进步的动力,如果没有拼多多这个后起之秀,淘宝天猫现在可能还是躺在功劳簿上数钱,但等到被时代抛弃时再反应过来,结果只会更加糟糕。

而现在,亡羊补牢,为时不晚。