近日,泡泡玛特发布全球招股公告,联席保荐人为摩根士丹利、中信证券。公告称,泡泡玛特拟发售1.357亿股,其中香港发售1628万股,国际发售1.19亿股。每股发售定价31.5港元-38.5港元,预计至多募资52.2亿港元。

此外,泡泡玛特于将于今日(12月1日)正式开启公开招股,4日完成定价,并预计将于12月11日正式以“9992”为证券代码在港交所挂牌上市。

若以招股区间上限完成定价,泡泡玛特将在本次IPO中至多募集约52.24亿港元,约6.7亿美元,远高于早前预期的2至3亿美元,IPO估值则将达到约70亿美元。

IPO前,泡泡玛特背后的主要机构投资方包括创业工场、红杉中国、正心谷创新资本、华兴新经济基金、黑蚁资本、蜂巧资本等;蜂巧资本创始合伙人屠铮以及黑蚁资本合伙人何愚担任非执行董事。

招股书显示,泡泡玛特是中国最大且增长最快的潮流玩具公司。IP是业务的核心。公司建立了覆盖潮流玩具全产业链的一体化平台,包括艺术家发掘、IP运营、消费者触达及潮流玩具文化的推广,通过该平台得以激发粉丝对潮流的热情,给他们带来快乐和美好。

在11月30日举行的上市路演环节中,泡泡玛特管理层亦就外界普遍关心的几大话题予以解答:

一、关于男性与女性的消费者占比:“潮流玩具市场过去20年都以男性消费者为主,泡泡玛特成功的原因之一在于核心消费群转变为女生,并在接下来仍将以面向女性的产品开发为主;当然男性的品类同样增加,如火影忍者、高达的跨界联名等”;

二、关于市场、门店的布局:“泡泡玛特的门店全部为直营,不考虑加盟合作,核心区域仍将是一、二线城市及省会城市;鉴于自动售卖机的雷达效应且客单价并不高,因此下沉市场的消费能力并不存在太大限制,且坪效不一定比一线城市低”;

三、关于公司定位与追求:“泡泡玛特内部已不再强调争做中国的迪士尼,而是要立志成为中国的泡泡玛特,第一个Pop Mart Land将在北京建立”。

回到泡泡玛特业务本身。

根据弗若斯特沙利文的报告,按2019年的收入及2017年至2019年的收入增速计算,泡泡玛特已是中国最大且增长最快的潮流玩具公司。其中,按2019年零售额计算,泡泡玛特在中国潮流玩具市场的占有率为8.5%。

在泡泡玛特看来,IP是其最为重要的竞争壁垒。

截至2020年6月30日,泡泡玛特共运营93个IP,包括12个自有IP、25个独家IP以及56个非独家IP。其中,泡泡玛特上半年推出16个新IP,预计下半年推出14个或以上IP。

而“Molly”无疑是最具代表性的一个IP,Molly的创作者王信明更是泡泡玛特的直接股东。2016年,泡泡玛特开始与王信明合作,并开始Molly的大规模商业化。2019年,基于Molly形象自主开发的潮流玩具产品产生的收入为4.56亿元,前四大IP产生的收入均超过1亿元。

相关泡泡玛特负责人曾表示,IP是有生命周期的,这一点不可否认。“有人可以火一年,有人可能火五年,也有一些本身设计就足够经典,或者凭借自己的创作能力,能持续提供优质内容的产品也许能火20年。但我认为,这其中的重点不是某个单一的IP能否常青,而是整个行业生态的生命长度。拿Molly来讲,它今年已经诞生14年了,不是一个很新鲜的事情,潮玩这个行业也不是一个新的行业。泡泡玛特不同的地方在于,我们花了更多的精力去打造一个健康的平台和行业生态”。

泡泡玛特方面指出,后续,其还计划招募有天赋的设计师加入内部设计团队,增强内部IP发掘能力,增加自有IP数量,以进一步扩充其IP库。

在泡泡玛特销售渠道方面,截至2020年6月30日,泡泡玛特的销售和经销网络主要分为5大类:其一是主要位于中国33个一二线城市主流商圈的136家零售店;其二是位于62个城市的1001家创新机器人商店,其可提供交互式的有趣购物体验;其三则是天猫旗舰店、泡泡抽盒机、葩趣等线上渠道;其四是北京国际潮玩展和上海国际潮玩展;第五则是批发渠道,包括国内的25家经销商以及国外的22家经销商。

其中,线上平台是增速最快的一个渠道,2017年至2019年的收入占比分别为9.4%、20.0%和32.0%,2020年上半年的占比进一步提升至40.9%。

2020年上半年,泡泡玛特天猫旗舰店的收入为1.47亿元,较2019年同期的0.67亿元增长122.2%;而「泡泡抽盒机」小程序的上半年的收入为1.62亿元,同比增长72.3%。

此外,为增强粉丝黏性,泡泡玛特选择推出会员计划,截至2020年6月30日的注册会员数为360万。2019年,泡泡玛特注册会员的整体复购率为58%,高于中国潮流玩具零售市场十大玩家平均约为50.4%的整体复购率。

用户画像上。泡泡玛特的粉丝群主要覆盖15至35岁、拥有高消费力、热衷分享和展示的人群。

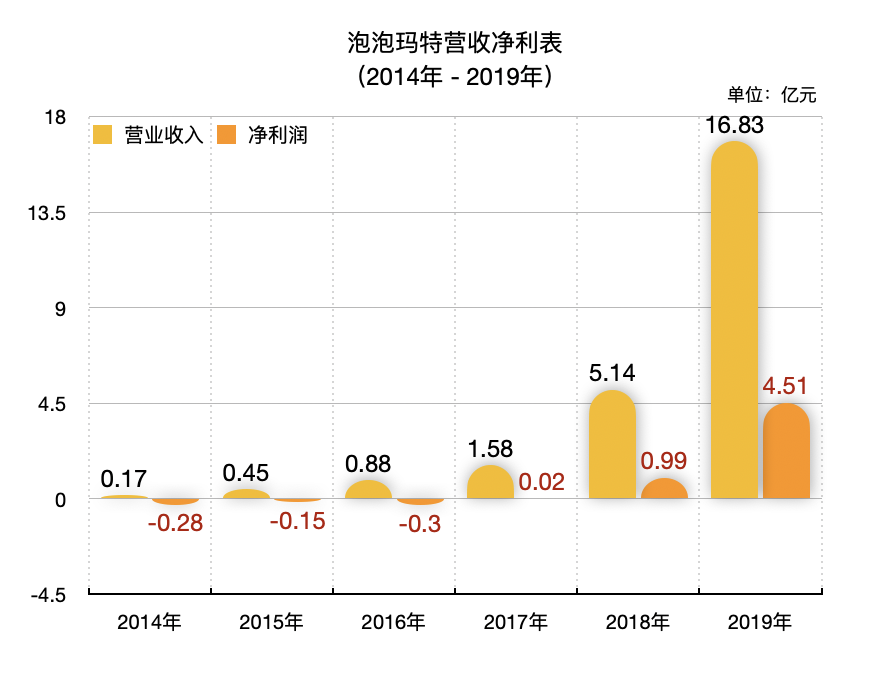

此次赴港上市,是泡泡玛特二度进军资本市场——2017年初,泡泡玛特在新三板挂牌上市。根据当时披露的一些数据,泡泡玛特的“吸金能力”还并未显现;2016年,泡泡玛特实现营收8811.85万元,对应净利润为-2889.05万元;2015年,其亦处于亏损中。

2019年4月,泡泡玛特于新三板摘牌。其表示,为配合公司业务发展需要,提升公司决策效率,降低成本,促进公司更好的发展,经慎重考虑,其才拟申请公司股票在全国中小企业股份转让系统终止挂牌。

尽管匆匆和资本市场“别过”,但在2017年到2019年,泡泡玛特的业绩获得了大幅增长。据披露,泡泡玛特总收入以每年超200%的增速大幅增长,由2017年的1.58亿元大幅升至2019年的16.83亿元。与之对应的,2017年、2018年及2019年,其公司拥有人应占溢利分别为156.9万元、9952万元、4.51亿元。

对于未来的发展规划,泡泡玛特仍将围绕“IP”展开,包括增强内部的IP发掘能力、增加自有IP的数量、增强IP再设计与商业化能力、延长IP生命周期、加强不同IP之间的合作等——即纵向开发、合作IP和横向拓展市场。

开发新IP尤其是打造爆款IP有难度且需要时间,所以泡泡玛特短期将以横向拓展市场为主。从泡泡玛特线下渠道的布局来看,依然侧重一二线城市的主流商圈。

其实,泡泡玛特价格并不便宜,未来能否下沉到三四线城市,除了当地市场的消费能力以外,根据以往发展来看,泡泡玛特还需要提高市场管理能力。